¿En qué y cómo es mejor invertir dinero?

Puede que ya hayas oído hablar de la inversión, pero quizás no tengas una idea completamente clara de lo que significa este término y de todo lo que implica. En el siguiente artículo, repasaremos todos los puntos y relaciones importantes sobre la inversión para que puedas obtener una visión completa de lo que se puede esperar de ella. También explicaremos, con ejemplos prácticos, qué significa invertir, por qué es importante, y desmitificaremos juntos los mitos que han rodeado la inversión durante años. Nuestros expertos también te aconsejarán en qué invertir el dinero guardado en cuentas corrientes.

En el artículo descubrirás:

- Qué es la inversión y cuáles son los tipos de inversión

- Por qué es importante invertir

- Los mayores mitos sobre la inversión

- En qué invertir dinero

- Cómo y dónde es mejor invertir dinero

- ¿Dónde invertir dinero en la actualidad?

- 10 principios para invertir de manera segura y óptima

- En qué y cómo invertir con Fumbi

Qué es la inversión y cuáles son los tipos de inversión

Desde el punto de vista teórico, la inversión se describe como una actividad en la que se coloca capital o dinero en el mercado financiero con el objetivo de obtener ingresos adicionales o ganancias. Esto significa que se utilizan fondos disponibles para comprar diversos instrumentos financieros, como acciones, bonos, criptomonedas, bienes raíces o participaciones en fondos de inversión. Sin embargo, invertir no necesariamente se limita a inversiones financieras en determinados activos. Es igualmente importante invertir en uno mismo, lo cual puede incluir el desarrollo de habilidades propias, educación, salud y crecimiento personal. Esta inversión aporta beneficios a largo plazo, como mejores oportunidades laborales, mayor productividad, satisfacción personal y una mejor calidad de vida. En este artículo, nos enfocaremos en la inversión como forma de colocar capital en los mercados financieros.

Actualmente, conocemos dos tipos básicos de inversión:

Inversión periódica: En la inversión periódica, el inversor elige una cantidad específica para invertir cada mes (o en otro intervalo). Es como si cada mes apartara una parte de su dinero, pero en lugar de guardarlo «bajo el colchón» o en una cuenta bancaria, lo invierte regularmente con el objetivo de obtener rendimiento. Gracias a la inversión periódica, el inversor promedia sus costos de entrada, y los efectos de la volatilidad del mercado en sus inversiones son menores. Además, es una estrategia adecuada para inversores que no desean cronometrar el mercado ni preocuparse de cuándo es el mejor momento para invertir.

Inversión única: La inversión única implica que el inversor dispone de una mayor cantidad de dinero y lo invierte en un solo momento. Esta estrategia es especialmente beneficiosa en situaciones donde el mercado ha caído, ya que el inversor adquiere activos en baja, y el crecimiento futuro puede aumentar el valor de su inversión cuando los precios vuelvan a subir. Sin embargo, si el inversor invierte en un momento en que todo está en alza y los precios de los activos son altos, puede ser mucho más arriesgado. Ningún crecimiento dura para siempre, por lo que el momento del mercado es muy importante en las inversiones únicas.

Para comprender mejor la inversión, tomemos ejemplos de actividades cotidianas con las que puedas estar familiarizado:

Imagina que cada día lees unas cuantas páginas de un libro educativo. Puede que solo dediques de 10 a 15 minutos al día, pero si lo haces regularmente, en unos meses habrás leído varios libros, adquiriendo conocimientos valiosos para tu desarrollo personal. Esto es similar a la inversión periódica, donde pequeños pasos conducen a grandes beneficios a lo largo del tiempo.

Un ejemplo de inversión única podría ser la compra de una casa o apartamento. Supongamos que no planeas comprar una propiedad con una hipoteca, sino que, desde joven, decides ahorrar para tu hogar soñado. En un momento determinado, ya tienes suficiente dinero para hacer esta compra y decides comprar una casa por 60 000 €. En este caso, se trata de una inversión única, ya que has utilizado el dinero solo una vez para adquirir la propiedad, y en el futuro, a medida que el valor de la casa aumente, lograrás obtener rendimiento de ella.

¿Por qué es importante invertir?

La inflación nos rodea a todos

Probablemente has vivido situaciones en las que te has quejado, o alguien cercano lo ha hecho, sobre cómo antes todo era más barato, cómo se podía comprar más y aún así ahorrar parte del salario. Sí, en cierto modo es verdad, pero lo que dicen hoy también lo decían sus amigos mayores, conocidos, familiares, y lo diremos nosotros a nuestros hijos. Estas historias sobre bienes y servicios más baratos se deben a la inflación.

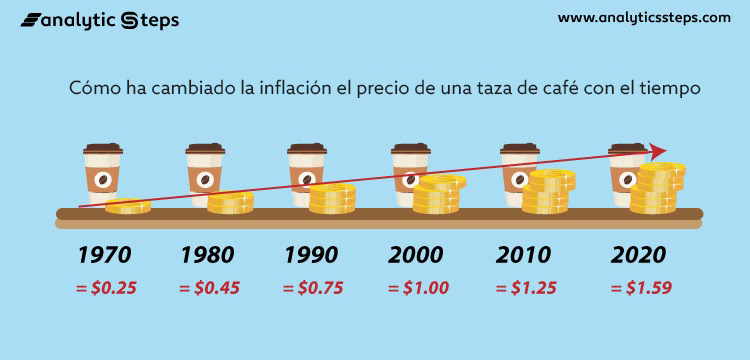

Vivimos en un entorno donde la inflación reduce constantemente el poder adquisitivo del dinero y consume los ahorros en las cuentas bancarias. Como ejemplo, tomemos el precio de una taza de café: en 1970, la gente en EE. UU. podía comprar café en una cafetería por aproximadamente 0,25 $. Hoy en día no es posible comprarlo a ese precio, ya que actualmente cuesta más de dos dólares. Lo mismo ocurre con el dinero que las personas guardan durante mucho tiempo en cuentas bancarias; ese dinero pierde su poder adquisitivo, lo que significa que con el tiempo las personas pueden permitirse menos con la misma cantidad de dinero. Esta pérdida de poder adquisitivo se puede reducir o incluso eliminar gracias a la inversión.

Fuente: analyticsteps

Construcción de patrimonio mediante la inversión

Invertir es una excelente manera de construir patrimonio y alcanzar la libertad financiera de forma gradual. El dinero que inviertes no estará inactivo en una cuenta; en su lugar, empezará a «trabajar» para ti y a generar ganancias. Ya sea que elijas invertir en acciones, criptomonedas u otros activos, con el tiempo tus inversiones pueden crecer. Una de las mejores cosas de la inversión es el efecto del interés compuesto. Las ganancias que obtienes puedes reinvertirlas, y estas generarán ganancias adicionales. Así, tu inversión va creciendo y ampliándose. Cuanto antes comiences, más tiempo tendrá tu patrimonio para aumentar. Incluso pequeñas inversiones periódicas pueden alcanzar una buena rentabilidad a lo largo de los años.

Preparación para la jubilación

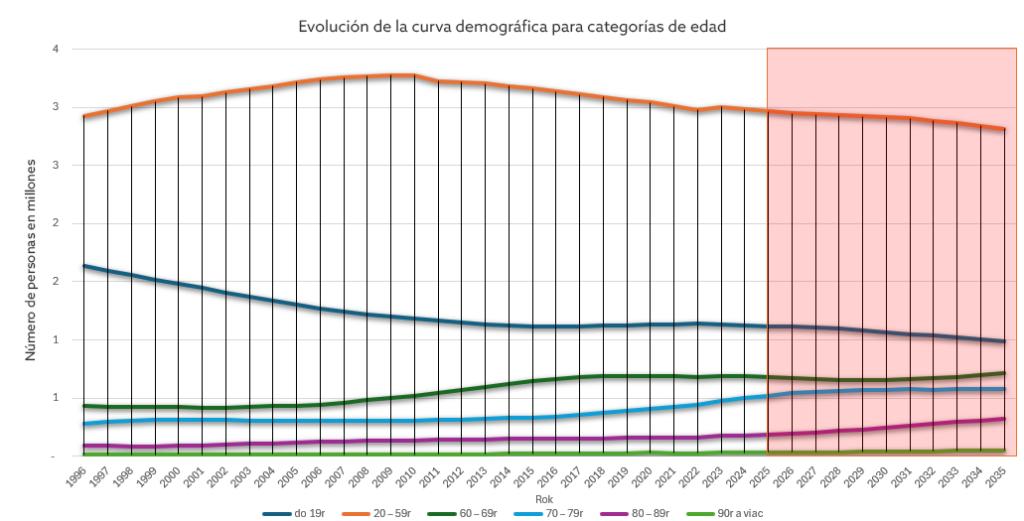

Seamos sinceros, el desarrollo demográfico en Eslovaquia no es muy favorable. Según el Instituto de Empleo, la población de entre 20 y 59 años disminuirá, mientras que aumentará el número de personas mayores de 60 años. Esto significa más jubilados y menos personas en la fuerza laboral.

En el futuro, muchos de nosotros podríamos enfrentarnos a la decisión de extender nuestra vida laboral y posponer la jubilación o depender del estado. Por esta razón, uno de los pasos financieros más importantes que puedes dar para ti y tu familia es prepararte para la vida después de la vida laboral activa. El sistema de pensiones estatal debería estar diseñado para recompensarte por tus años de trabajo en forma de pensión, pero depender de él sería irresponsable. El sistema de pensiones de Eslovaquia está bajo creciente presión y puede que no sea capaz de garantizar una pensión adecuada, especialmente a los jóvenes de hoy, para mantener el nivel de vida al que están acostumbrados. Cuanto antes comencemos a prepararnos e invertir nuestros ahorros, mejor nivel de vida podremos asegurar para nuestra jubilación.

Fuente: elaboración propia según el Instituto de Empleo

Fuente: elaboración propia según el Instituto de Empleo

Los mayores mitos sobre la inversión

Mito n.º 1: Prefiero dejar mi dinero en el banco porque es más seguro

Muchas personas creen que dejar dinero en el banco es la opción más segura, lo cual no es del todo cierto. Aunque los depósitos en los bancos están protegidos, como por el Fondo de Garantía de Depósitos, el dinero en una cuenta prácticamente no genera ganancias y solo está asegurado hasta 100 000 €. La inflación reduce gradualmente su valor real, lo que significa que, aunque parezca que el dinero en una cuenta bancaria está seguro y su valor no cambia, en realidad, a largo plazo, pierde poder adquisitivo. Por otro lado, las inversiones conllevan cierto riesgo, pero pueden proporcionar una mejor rentabilidad a largo plazo y proteger el patrimonio de la inflación.

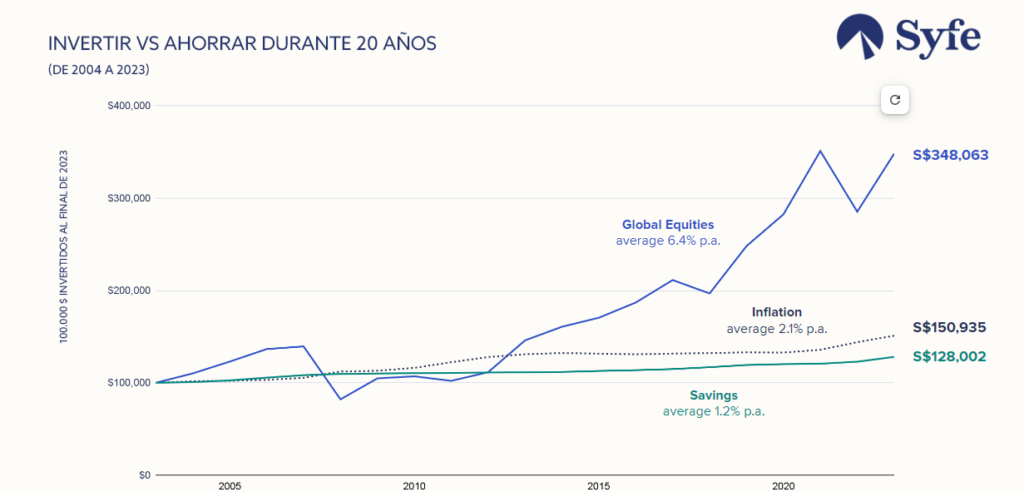

El siguiente gráfico muestra claramente que invertir en acciones ha proporcionado históricamente mayores rendimientos que el ahorro. Después de 20 años de inversión, 100 000 USD habrían crecido hasta aproximadamente 350 000 USD, mientras que en una cuenta de ahorro, esa misma cantidad solo habría aumentado a 128 000 USD. Incluso la inflación, que reduce el poder adquisitivo del dinero, superaría el valor de los ahorros, y el ahorro no cubriría las pérdidas causadas por la inflación. La inversión tiene más riesgo que mantener el dinero en una cuenta de ahorro, pero también ofrece un rendimiento significativamente mayor, lo que a largo plazo conduce a un considerable aumento del capital, en contraste con el ahorro, que en este caso queda rezagado.

Fuente: Syfe

Mito n.º 2: No hay diferencia entre invertir y apostar

Un mito común es que invertir es lo mismo que apostar. La principal diferencia radica en el enfoque del riesgo y los resultados esperados. Apostar se basa en la suerte y en resultados a corto plazo, donde el jugador arriesga todo con un resultado incierto. Por otro lado, invertir implica decisiones estratégicas y reflexivas, basadas en análisis, diversificación y una perspectiva a largo plazo. Mientras que apostar puede llevar a una rápida pérdida de todo el capital, la inversión ofrece la posibilidad de crecimiento a largo plazo, donde el riesgo se reduce mediante una diversificación sensata y la elección de los instrumentos adecuados.

Como ejemplo, tomemos el juego en un casino, donde un jugador puede apostar 100 € a la ruleta con la esperanza de ganar una gran suma de inmediato. Sin embargo, la probabilidad de ganar es baja y el resultado depende exclusivamente del azar, con un alto riesgo de perder toda la apuesta. En cambio, si esos mismos 100 € se invierten en una cartera diversificada de acciones o fondos mutuos, la probabilidad de obtener rendimientos es significativamente mayor, aunque los resultados no son inmediatos. Aunque los mercados puedan fluctuar a corto plazo, las inversiones tienden a revalorizarse a lo largo de los años, distribuyendo el riesgo y ofreciendo un potencial de retorno mucho más alto que el de los juegos de azar.

Mito n.º 3: Invertir es solo para los ricos

Uno de los mitos más extendidos es que la inversión es solo para los ricos, pero eso ya no es cierto. Hoy en día, casi cualquiera puede empezar a invertir, incluso con pequeñas sumas gracias a diversas plataformas. Algunas plataformas permiten invertir desde unos pocos euros al mes en fondos mutuos, acciones, criptomonedas o ETFs, por lo que prácticamente no existen barreras de entrada al mundo de la inversión en la actualidad. Incluso pequeñas inversiones periódicas pueden crecer con el tiempo gracias al efecto del interés compuesto. En Fumbi, tienes la opción de inversión periódica desde 20 € al mes, por ejemplo, en el producto Fumbi Index Portafolio. No necesitas ser millonario para empezar a hacer crecer tu dinero y construir tu futuro financiero.

Mito n.º 4: Debo ser un experto para poder invertir

Si eres de los que piensa que para invertir necesitas dedicar incontables horas estudiando y analizando los mercados financieros o los distintos instrumentos financieros, te sacaremos de ese error. La verdad es que no necesitas dedicarle mucho tiempo y, mucho menos, ser un experto. Hoy en día, las plataformas están diseñadas para ser accesibles incluso para principiantes, permitiéndoles invertir con solo unos pocos clics.

Para invertir, solo necesitas entender algunos conceptos básicos, como diversificación y riesgo, y podrás tomar decisiones informadas por ti mismo, sin necesidad de un experto. Además, muchas plataformas de inversión ofrecen soluciones automatizadas que simplifican todo el proceso. Así que, incluso si no tienes formación en finanzas, no hay motivo para preocuparse.

Mito n.º 5: Invertir es demasiado arriesgado y puedo perder toda mi inversión

Es cierto que invertir conlleva ciertos riesgos, pero la pérdida total de la inversión es poco probable en muchos casos. Existe una manera sencilla de invertir de forma segura, siempre que sigas algunos principios básicos de inversión. Uno de estos principios es la minimización del riesgo, también conocida como diversificación. Esto consiste en distribuir el dinero entre diferentes activos, como acciones, criptomonedas, bonos o bienes raíces. De este modo, se evita que la caída de una inversión implique la pérdida de todo el capital invertido.

¿En qué invertir dinero?

Si estás comenzando a invertir y no estás seguro de dónde colocar tu dinero, hoy existen múltiples opciones. Cada tipo de inversión tiene sus propias ventajas, riesgos y características. A continuación, te presentamos un resumen de los instrumentos de inversión más conocidos en los que puedes invertir.

Oro y metales preciosos

El oro, la plata y otros metales preciosos son formas tradicionales de inversión, utilizadas frecuentemente para proteger el patrimonio contra la inflación o en tiempos de incertidumbre económica.

Ventajas:

- Protección contra la inflación.

- Preservación del valor en tiempos de crisis.

- Baja correlación con el mercado de valores.

- Existe la opción de invertir en versiones tokenizadas de metales preciosos.

Desventajas:

- No generan ingresos (a diferencia de las acciones o bonos).

- Los precios de los metales preciosos pueden fluctuar.

- Almacenar estos activos puede ser costoso.

Acciones

Las acciones representan la propiedad de una pequeña parte de una empresa. Al comprar acciones, te conviertes en copropietario de la compañía, lo que te puede dar acceso a dividendos (una parte de las ganancias) o a beneficios si el precio de las acciones aumenta.

Ventajas:

- Posibilidad de altos rendimientos si la empresa prospera.

- Oportunidad de crecimiento de capital.

- Diversificación: puedes invertir en diferentes empresas y sectores.

Desventajas:

- Alta volatilidad: el precio de las acciones puede subir o bajar rápidamente.

- Requiere seguimiento del mercado y conocimiento sobre economía y empresas.

- Riesgo de pérdidas en situaciones de mercado desfavorables.

Criptomonedas

Las criptomonedas, como Bitcoin o Ethereum, son activos digitales basados en la tecnología blockchain. Representan una de las mayores innovaciones tecnológicas desde el surgimiento de Internet, y su popularidad ha crecido considerablemente en los últimos años, integrándose cada vez más en el sistema financiero tradicional.

Ventajas:

- Posibilidad de altos rendimientos en un corto plazo.

- Nuevas oportunidades en los sectores tecnológico y financiero.

- Descentralización: no están controladas por bancos centrales.

- Posibilidad de inversión desde solo unos pocos euros.

Desventajas:

- Alta volatilidad: el precio de las criptomonedas puede subir o bajar rápidamente.

- Mayor dificultad de orientación en el mundo cripto: surgen muchas criptomonedas fraudulentas, por lo que es importante seleccionar los activos cuidadosamente.

- Requiere un conocimiento profundo de la tecnología y del mercado, o bien la ayuda de expertos en criptomonedas, como Fumbi.

APROVECHA EL POTENCIAL DE LAS CRIPTOMONEDAS

Bienes Raíces

Invertir en bienes raíces es una de las formas más populares de construir patrimonio. Comprar un apartamento, una casa o un terreno puede proporcionar una fuente estable de ingresos a través del alquiler o una ganancia de capital al vender la propiedad a un precio más alto.

Ventajas:

- Valor estable y a largo plazo.

- Posibilidad de generar ingresos pasivos (alquiler).

- Protección contra la inflación, ya que el valor de las propiedades tiende a aumentar.

Desventajas:

- Requiere una gran inversión inicial.

- La gestión de propiedades puede requerir mucho tiempo.

- Riesgo de costos imprevistos (reparaciones, mantenimiento).

Fondos Mutuos

Los fondos mutuos son conjuntos de dinero de múltiples inversionistas gestionados por un profesional. Estos fondos se invierten en diversas acciones, bonos u otros activos, proporcionando diversificación a la cartera.

Ventajas:

- Gestión profesional – no necesitas ser experto en los mercados.

- Diversificación – el riesgo se distribuye entre varios activos.

- Apto para inversores principiantes.

Desventajas:

- Las tarifas de gestión pueden reducir la ganancia total.

- Menor control sobre inversiones individuales.

- Los rendimientos pueden ser menores en comparación con la inversión directa en acciones.

ETF

Los ETF son un tipo de fondo mutuo que sigue el rendimiento de un índice específico (por ejemplo, el S&P 500). Invertir en ETF permite poseer una amplia gama de acciones sin seleccionar títulos individuales.

Ventajas:

- Costos y tarifas bajos.

- Fácil diversificación.

- Gestión pasiva – sigue todo el mercado, no acciones individuales.

Desventajas:

- Los rendimientos dependen del rendimiento del mercado, no de empresas individuales.

- Menos flexibles en comparación con el comercio activo de acciones.

¿Cómo y dónde es mejor invertir dinero?

Si decides comenzar a invertir, una de las primeras preguntas que seguramente te harás es: «¿Cómo puedo comprar estas inversiones?» Hoy en día tienes muchas opciones, y cada una ofrece ventajas y desventajas, siendo adecuada para diferentes tipos de inversores.

Invertir a través de la bolsa

Una de las maneras más comunes de invertir en acciones, bonos, ETF o materias primas es directamente a través de la bolsa. Para comprar activos en la bolsa, necesitas un corredor de bolsa que te dé acceso al mercado.

¿Cómo funciona?

- Primero, abres una cuenta con un corredor de bolsa en línea o tradicional.

- Luego, seleccionas los activos que deseas comprar y realizas la compra.

Invertir a través de plataformas en línea

En los últimos años, han surgido muchas plataformas en línea que permiten invertir de forma rápida y sencilla, incluso para principiantes. Estas plataformas suelen ser intuitivas y ofrecen estrategias de inversión automatizadas.

¿Cómo funciona?

- Creas una cuenta en la plataforma, depositas fondos y luego puedes elegir entre distintos productos de inversión, como acciones, ETF o criptomonedas. Entre las plataformas populares se encuentra Fumbi.

Invertir a través de Fumbi

Para aquellos interesados en invertir en criptomonedas, Fumbi, una plataforma eslovaca, es ideal tanto para principiantes como para inversores avanzados. Fumbi ofrece una forma sencilla y segura de invertir en un portafolio diversificado de criptomonedas, sin necesidad de un conocimiento profundo de esta tecnología ni de una gestión activa de las inversiones.

¿Cómo funciona?

- Abres una cuenta en la plataforma de Fumbi.

- Puedes elegir entre portafolios preparados por expertos de Fumbi, como el Fumbi Index Portafolio o los Portafolio Avanzados, o invertir en criptomonedas individuales mediante la Cartera Personalizada.

- Depositas dinero en el producto o en crédito, o seleccionas la opción de inversión periódica.

Ventajas:

- No necesitas ser un experto en criptomonedas; Fumbi se encarga de todo.

- Portafolio diversificado para reducir riesgos.

- Tarifas transparentes y plataforma segura con raíces eslovacas.

Desventajas:

- Las inversiones en criptomonedas pueden generar altos rendimientos, pero también son más riesgosas debido a la alta volatilidad del mercado.

- Selección limitada de herramientas de inversión (criptomonedas) debido a criterios estrictos; la empresa solo ofrece criptoactivos verificados.

Invertir a través de un asesor financiero

Si no te sientes cómodo tomando decisiones de inversión por ti mismo, puedes optar por los servicios de un asesor o intermediario financiero. Este profesional te ayudará a crear un portafolio basado en tus objetivos financieros y tu tolerancia al riesgo.

¿Cómo funciona?

- El asesor o intermediario financiero revisa contigo tus objetivos y propone una estrategia de inversión. Luego te ayuda a seleccionar las inversiones adecuadas, ya sean fondos mutuos, bonos u otros instrumentos.

¿Dónde invertir dinero hoy en día?

Si tienes disponible una cantidad como 5000 €, 10 000 € o 50 000 €, es clave considerar tu perfil de riesgo. Las herramientas y estrategias de inversión más adecuadas para ti pueden variar en función de si eres un inversor conservador, equilibrado o dinámico. Cada tipo de inversor tiene un objetivo diferente, ya sea proteger el capital o buscar un crecimiento agresivo. Veamos cómo podrían invertirse estas cantidades según el perfil de riesgo.

Inversor conservador

Para un inversor conservador, es recomendable invertir la mayor parte de su dinero de una vez, ya que su portafolio contiene activos de bajo riesgo. Es útil mantener una reserva en efectivo para oportunidades o situaciones imprevistas. Los fondos de bonos, productos de depósito, fondos inmobiliarios y acciones con dividendos resultan atractivos para el inversor conservador.

Inversor equilibrado

Un inversor equilibrado, que invierte en activos más volátiles como acciones y criptomonedas, puede preferir la inversión gradual (invirtiendo regularmente, por ejemplo, cada mes). La estrategia de compra periódica o dollar-cost averaging (DCA) puede ser útil para los inversores que desean invertir en criptomonedas pero temen el riesgo. Consiste en compras regulares de un activo por la misma cantidad, sin importar su precio. Este enfoque permite evitar un mal momento de entrada y gestionar mejor las fluctuaciones del mercado. Para el inversor equilibrado, los bonos y fondos inmobiliarios, complementados con activos de mayor riesgo como criptomonedas y acciones, son opciones atractivas.

Inversor dinámico

Los inversores dinámicos suelen esperar mayores rendimientos, por lo que están dispuestos a invertir su dinero a largo plazo y aceptar un mayor riesgo para lograr mayores beneficios. Se consideran generalmente inversores muy reflexivos, que no se dejan llevar por decisiones impulsivas y que, en caso de caídas a corto plazo, no venden sus activos, ya que consideran que dichas caídas son temporales. Los inversores dinámicos invierten principalmente en fondos de acciones, donde se pueden lograr rendimientos significativamente más altos en comparación con, por ejemplo, los bonos. Sin embargo, cuanto mayor es el rendimiento esperado, mayor es el riesgo que deben asumir. Por eso, cada vez más, los inversores dinámicos están poniendo su atención en las criptomonedas.

10 principios para invertir de forma segura y óptima

Establece objetivos claros

Antes de empezar a invertir, reflexiona sobre lo que deseas lograr. ¿Quieres asegurar tu jubilación? ¿Ahorrar para comprar una propiedad? ¿O estás buscando una forma de hacer que tu dinero trabaje por ti? Tener un objetivo específico te ayudará a determinar el horizonte de tiempo y la estrategia de inversión adecuados.

Diversifica tu portafolio

Una de las reglas más importantes de la inversión es la diversificación del riesgo, lo que significa que nunca debes apostar todo a una sola carta. Diversificar implica invertir en diferentes tipos de activos: acciones, bonos o criptomonedas. Si una inversión no resulta, otra puede compensar la pérdida.

No subestimes el horizonte a largo plazo

Invertir no se trata de enriquecerse rápidamente. Los mejores inversores saben que los mercados fluctúan y que para lograr buenos resultados es necesario dejar crecer las inversiones con el tiempo. La inversión a largo plazo permite aprovechar el interés compuesto, lo cual puede incrementar significativamente tus rendimientos.

Elige un socio de inversión estable

Es importante elegir un socio confiable y sólido. Ya sea un asesor financiero, un corredor o una plataforma de inversión, asegúrate de que sea fiable, con profesionales visibles en conferencias o en los medios, y que tenga buena reputación.

Edúcate y mantente informado sobre los mercados

Aunque no necesitas ser un experto en mercados financieros, es recomendable aprender continuamente sobre los activos en los que inviertes. Cuanto más sepas sobre cada activo, mejor podrás entender los riesgos y oportunidades que conlleva.

No te dejes llevar por las emociones

Los mercados son volátiles, y sus fluctuaciones pueden ser estresantes, especialmente para los nuevos inversores. Sin embargo, si tomas decisiones basadas en el miedo o la euforia, podrías acabar con pérdidas. La clave es mantener la calma y ceñirse a tu estrategia, incluso en momentos difíciles.

Invierte de forma regular

Una gran inversión única puede ser arriesgada, ya que los mercados cambian constantemente. Una mejor forma de minimizar el riesgo es invertir regularmente, como cada mes o trimestre. Esto distribuye el riesgo y permite comprar activos a diferentes precios, promediando así los costos de entrada.

Protección contra la inflación

La inflación puede reducir el valor de tu dinero con el tiempo. Si dejas el dinero en una cuenta corriente, su poder adquisitivo podría disminuir. Por ello, es importante invertir en activos que puedan crecer más rápido que la inflación, como acciones, bienes raíces o criptomonedas.

Considera un fondo de emergencia

Aunque invertir es importante, siempre debes tener un fondo de emergencia. Este fondo debería cubrir tus gastos imprevistos durante varios meses. Dado que el dinero invertido podría no estar disponible de inmediato, es bueno tener una parte de tus fondos fácilmente accesible para situaciones de emergencia.

Invierte solo lo que puedes permitirte perder

En la inversión es esencial recordar que todo instrumento conlleva cierto riesgo. Por ello, siempre debes invertir solo el dinero que puedes permitirte perder sin que afecte negativamente tu situación financiera. No inviertas tus ahorros de emergencia ni el dinero que necesites en el futuro cercano.

¿En qué y cómo invertir con Fumbi?

Si te interesan las criptomonedas y deseas invertir en ellas, la empresa eslovaca Fumbi podría ser la solución ideal. Fumbi ofrece una forma de inversión accesible para casi cualquier persona, permitiéndote invertir en criptomonedas desde tan solo 50 €, todo en solo unos clics.

Fumbi también brinda la opción de invertir en productos de portafolio o en criptomonedas individuales. Todo depende de tus preferencias, ya sea que prefieras invertir solo en Bitcoin o equilibrar Bitcoin con otras criptomonedas.

Resumen de los productos de Fumbi

Nuestro producto más popular, Fumbi Index Portafolio, actualmente se compone de más de 20 criptomonedas principales y verificadas. El sofisticado Algoritmo de Fumbi replica en este portafolio el crecimiento de todo el mercado de criptomonedas.

Crear portafolios ahora es más sencillo. Con los Portafolios Avanzados, tendrás acceso a más de 80 criptomonedas y a plantillas diseñadas por nuestro equipo, enfocadas en diversas áreas dentro del mundo cripto. Además, podrás armar tus propios portafolios con diferentes proporciones de criptomonedas que se ajusten a tu estrategia de inversión.

En el Staking Portfolio encontrarás 10 criptomonedas que nosotros gestionaremos en staking por ti. Estas criptomonedas tienen una capitalización de mercado inferior a la de Bitcoin, lo que puede hacerlas más volátiles. Sin embargo, con un mayor riesgo también viene la posibilidad de obtener mayores ganancias.

Con Cartera Personalizada, ofrecemos a cada persona la posibilidad de invertir en la criptomoneda de su preferencia. Elige la criptomoneda que prefieras e invierte en ella de manera sencilla, cómoda y segura. Actualmente, puedes elegir entre las cinco criptomonedas más populares del mercado.

El producto único a nivel mundial, Bitcoin y Oro, sigue el valor de Bitcoin y de la criptomoneda PAX Gold, respaldada por oro real. Un algoritmo distribuye tus fondos en una proporción de 50:50, comprando inteligentemente la criptomoneda que ha bajado y vendiendo la que ha subido. Gracias a esta combinación, puedes ahorrar para tu futuro de forma sencilla y sin preocupaciones.

Con las Vales de Regalo de Fumbi, ahora puedes sorprender y alegrar a tus seres queridos de una manera única: regalando criptomonedas. Permíteles experimentar el mundo de las criptomonedas e invertir en su futuro.

Invierte con Fumbi de forma segura, sencilla y en solo unos clics desde 50 €.

3 min •

3 min •